Schnelle und ergebnisorientierte Finanzierungsberatung für Unternehmerinnen, Unternehmer und Selbstständige

Peter Saubert – Unternehmensberatung für Gründung, Geschäftsmodelle und Unternehmensfinanzierung

Hier kommen Unternehmerinnen und Unternehmer sowie Selbstständige schnell und unkompliziert zu Ihren erfolgreichen Finanzierungsunterlagen für Gründungsfinanzierung, Unternehmensfinanzierung, Finanzierung von Nachhaltigkeitsprojekten, KFW-Finanzierungen, etc. in Deutschland.

Beratung bundesweit in Deutschland

Auszeichnung von Peter Saubert - Unternehmensberatung als Top Consultant 2023 durch Bundespräsident a.D. Christian Wulf am 23.06.2023 auf dem Mittelstands Summit in Augsburg

(Foto: KD Busch / compamedia )

Wir bedanken uns bei unseren Mandanten für die Wahl zum

Ab Juni 2024 werden wir für jedes erfolgreich abgeschlossene Mandat im Bereich Unternehmensberatung einen Baum pflanzen.

Einige nennen das Klimaschutz.

Einige nennen das Nachhaltigkeit.

Wir nennen das Dankbarkeit.

Schnelle und ergebnisorientierte Finanzierungsberatung für Unternehmerinnen, Unternehmer und Selbstständige

Peter Saubert – Unternehmensberatung für Gründung, Geschäftsmodelle und Unternehmensfinanzierung

Hier kommen Unternehmerinnen und Unternehmer sowie Selbstständige schnell und unkompliziert zu Ihren erfolgreichen Finanzierungsunterlagen für Gründungsfinanzierung, Unternehmensfinanzierung, Finanzierung von Nachhaltigkeitsprojekten, KFW-Finanzierungen, etc. in Deutschland.

Beratung bundesweit in Deutschland

Ein paar Unterlagen für die Bank, bekommt jeder zusammen. Bei den meisten Beratern scheitert es schon an einem belastbaren Businessplan mit plausiblen Zahlen. Der individulle, erfolgsorientierte Businessplan ist bei Peter Saubert der Standard. Daneben berät er aber auch zur Bonität und was man tun kann, um die Bonität schnell zu verbessern. Er berät zur richtigen Bank, den Risiken, dem Zeitplan, zu den notwendigen Anpassungen des Geschäftsmodells. Dabei ist er schnell und zuverlässig. So funktioniert gute Finanzierungsberatung für Unternehmer.

Peter Saubert

- erfahrener Unternehmer

- erfahrener Berater

- Berater und Coach für zahlreiche erfolgreiche Finanzierungen für Unternehmerinnen und Unternehmer sowie Selbstständige

Direkter Kontakt zu Peter Saubert

Wem kann ich helfen und wem nicht?

Bitte beachten Sie: Wir sind keine Finanzierungsvermittler. Wir sind Berater mit Mandatsverhältnissen.

Nicht helfen können wir Ihnen, wenn Sie angestellt, arbeitslos, verbeamtet oder Rentner sind und kein Unternehmen gründen wollen. ❌

👉 Wir können Ihnen wirklich nicht helfen, auch wenn Sie sich wirklich gerne irgendein Traumauto kaufen wollen oder irgendetwas privat finanzieren wollen. Das gilt auch für ein Traumauto, dass Sie nur für eine Autovermietung brauchen.

Selbstverständlich arbeiten wir auch nicht für Geschäfte im Zusammenhang mit Waffen, Geschäfte im Umfeld des Rotlichtmilieus und Geschäfte die gegen Sanktionen der EU verstoßen. ❌

👉 Übrigens können wir Ihnen auch nicht helfen, wenn Sie Kreditbetrug planen oder sonst irgendwie einen Kredit erschleichen wollen. Sie werden dann die notwendigen Unterlagen nicht liefern können. Glauben Sie es einfach! Wir fordern im Finanzierungsprozess Unterlagen, die für ehrliche Menschen kein Problem sind. Kreditbetrüger und Anlagebetrüger bestehen den Prüfvorgang bei uns wirklich nicht, zumindest haben Sie es noch nie geschafft. Es ist immer wieder ärgerlich für alle Beteiligten, wenn wir Strafanzeige*) erstatten müssen. ❌

*) Wir erstatten übrigens in jedem Fall des Betrugsversuchs Strafanzeige.

Wir können Ihnen helfen oder Sie unterstützen, wenn

- Sie sind selbstständig ✅

- Sie haben ein Unternehmen ✅

- Sie wollen ein Unternehmen gründen oder sich selbstständig machen ✅

- Ihr Unternehmen hat den Sitz in Deutschland ✅

Dann sind Sie hier genau richtig.

Wer hat den größten Nutzen aus meiner Finanzierungsberatung?

Den größten Nutzen aus meiner Finanzierungsberatung haben Sie, wenn Sie gründen oder als kleines Unternehmen strukturell wachsen und finanzieren müssen. Auch große Vorteile haben Sie, wenn Sie uns in Ihre Nachhaltigkeitsstrategie als KMU einbinden.

Sie sind Franchisegeber? Also gehören Ihre Franchisenehmer zu den Hauptnutznießer meiner Arbeit. Dann setzen Sie uns mit uns in Verbindung.

Weniger Vorteile haben Sie aus meiner Finanzierungsbratung, wenn Sie ein funktionierendes Controlling im Unternehmen aufgebaut haben und die klassischen CFO-Funktionen strukturell im Unternehmen verankert haben.

Wichtige Hinweise zu meiner Finanzierungsberatung

Ich berate nur

- Gründerinnen und Gründer

- Unternehmerinnen und Unternehmer

- Selbständige und freie Berufe

Ich berate zur Finanzierung, das heißt ich helfe Ihnen

- die persönliche Situation feststellen,

- die Unterlagen vorzubereiten oder zu erstellen,

- die Bonität zu plausibiliseren oder zu verbessern,

- die Kreditwürdigkeit zu argumentieren

- die Kapitaldienstfähigkeit nachzuweisen

- notwendige Erläuterungen für die BWA (Betriebswirtschaftliche Auswertung), den JA (Jahresabschluss) und andere Unterlagen zu erstellen,

- ggf. einen Businessplan zu erstellen,

Ich bin Freiberufler und vermittle keine Kredite, Darlehen oder Beteiligungen. In meiner Rolle als Ihr Berater kann es aber durchaus sein, dass ich auf Banken, Finanzierungsvermittler oder andere Kapitalgeber zugehe, wobei ich hierbei mein vorhandenes Netzwerk nutze.

Ergeben sich bei mir Interessenkonflikte, werde ich Sie darauf hinweisen. Sollten Provisionen für die Vermittlung an mich gezahlt werden, gebe ich diese an Sie als separate Gutschrift weiter. Ich darf als Honorarberater und Freiberufler keine Vermittlungsprovisionen vereinnahmen.

Ich verspreche Ihnen eine ergebnisorientierte Finanzierungsberatung. Allerdings kann ich Ihnen auch nicht helfen, wenn es die Rahmenbedingungen nicht hergeben. Das Scheitern von Finanzierungsgesprächen kann unterschiedliche Gründe haben.

Wenn wir diese beseitigen können, können wir mit Ihrer Finanzierung erfolgreich sein. Das ist zum Beispiel der Fall, wenn das Geschäftsmodell angepasst werden muss, die Bonität bzw. die Kreditwürdigkeit „aufgehübscht“ werden muss oder die Liquiditätslage verbessert werden muss.

Es gibt aber auch Fälle, da kann ich es nicht für Sie lösen. Wenn Banken Ihnen keine Kredite geben dürfen, weil das eben von der BaFin so gefordert wird, weil Sie notwendige Anpassungen verweigern oder weil Sie durch die Regelmentierungslücken fallen, dann ist eben keine Finanzierung möglich. Das stellt sich aber leider oft erst am Ende heraus, wenn zahlreiche Banken und Beteiligungsgeber (zum Beispiel die MBG – Mittelständische Beteiligungsgeselschaft) „abgeklappert“ wurden.

Welche Finanzierungsformen sind die besten?

Pauschale Antworten sind immer falsch. Es gibt keine Finanzierung, die immer passt. Finanzierungswerkzeuge sind nicht anders als andere Werkzeuge auch. Sie müssen das passende Werkzeug auswählen, damit das gewünschte Ergebnis erreicht wird. Wir helfen Ihnen dabei, die richtigen Finanzierungswerkzeug zu wählen und diese erfolgreich zu beantragen.

Häufig passende Finanzierungen sind

- Innenfinanzierung

- klassisches Bankdarlehen oft verbunden mit Förderkrediten der KFW oder Landesbanken

- Kontokorrent-Rahmen

- klassisches Leasing

- Sale and Lease back

- Eigenkapital oft verbunden mit Beteiligungen der Mittelständischen Beteiligungsgesellschaften (MBG)

Dabei stellt die Reihenfolge durchaus eine Häufigkeit der Nutzung dar.

Förderfähigkeit einer Finanzierungsberatung

Früher habe ich für die Finanzierung ein BAFA-Programm empfohlen. Inzwischen rate ich davon ab. Ich kenne auch keinen guten Unternehmensberater in der Beratung des Top-Management oder von Unternehmern, der in dem Programm wirklich ernst zu nehmend arbeitet.

Mit Ausnahme der Ostförderung werden die Zuschüsse komplett für die Erstellung der Berichte für die BAFA benötigt. Der bürokratische Aufwand ist explodiert. Meine Mandanten haben also das Risiko, dass Ihnen die Förderung abgelehnt wird und die Förderung wird eigentlich nur dafür gezahlt, dass die Förderung beantragt wird. Das macht keinen Sinn für die Beratung in der Unternehmensfinanzierung.

Was Berater Ihren Kunden regelmäßig nicht sagen: Fördergeld ist nicht geschenkt. Sie haben immer einen Aufwand mit der Erlangung von Fördergeld. Behörden beschäftigen auch die Berater mit Ihrer Förderung. Es werden Nachfragen, Änderungswünsche und alles Mögliche gefordert. Das kostet Geld. Es gibt Berater, die verdienen mehr an der Erstellung der Förderunterlagen als an der eigentlichen Beratung.

In Baden-Württemberg gibt es die Möglichkeit der Beratung mit dem Beratungsgutscheinen „Transformation Automobilwirtschaft“ kleine und mittelständische Unternehmen (KMU), für das ich akkreditiert bin. Voraussetzungen für die Nutzung dieses Gutscheins sind

- das Unternehmen ist aus Baden-Württemberg

- das Unternehmen gehört zur Automobilindustrie

- das Unternehmen hat weniger als 3.000 Mitarbeiter

Die Förderung beträgt 80% von maximal 12.500€ Beratungshonorar.

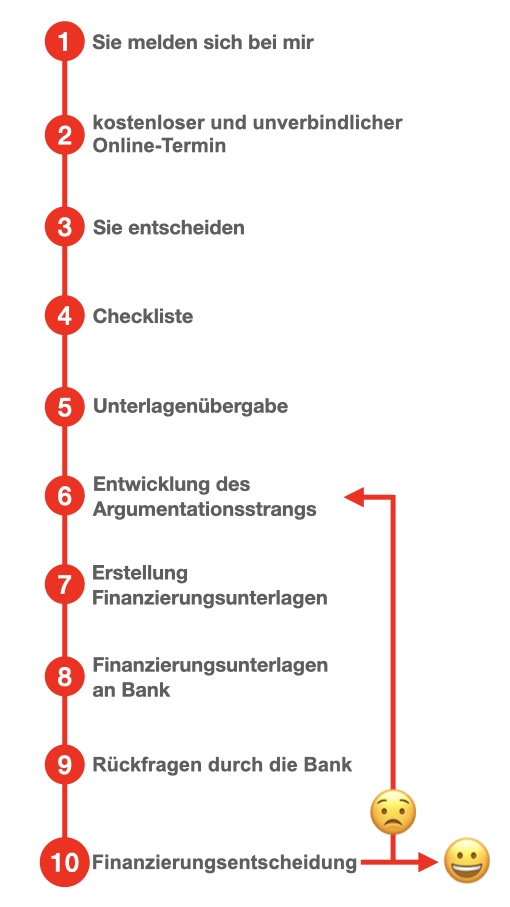

Wie läuft eine Finanzierungsberatung ab?

1. Sie melden sich bei mir.

Rufen Sie mich an oder nutzen Sie einfach die Kontaktformulare. Ich melde mich immer zurück. Sollten ich mich nicht kurzfristig melden, ist etwas schief gegangen. Melden Sie sich einfach noch einmal.

2. kostenloser und unverbindlicher Online-Termin

Wir vereinbaren einen für Sie kostenlosen und unverbindlichen Online-Termin von mindestens einer Stunde Dauer. In diesem Termin muss ich verstehen, worum es bei Ihnen geht und was die möglichen Hürden und KO-Kriterien sind. Das werde ich Ihnen dann sagen. Wenn ich zu dem Ergebnis komme, dass es schwierig wird, werde ich es Ihnen sagen. Wenn ich Ihnen nicht helfen kann, sage ich Ihnen das auch. In jedem Fall erhalten Sie von mir eine auf Sie und Ihre Situation individuelle Handlungsempfehlung.

3. Sie entscheiden

Sie entscheiden in Ruhe nach dem Termin, wie Sie weiter machen wollen. Wenn Sie nicht mit mir zusammen arbeiten wollen, ist das Ihre persönliche Entscheidung, die Sie nicht rechtfertigen müssen. Es ist aber nett, wenn Sie mir mitteilen, dass Sie nicht mit mit weiter machen wollen.

4. Checkliste

Wollen Sie mit mir weiter machen, bekommen Sie von mir eine Checkliste, welche Unterlagen ich von Ihnen brauche. Diese Checkliste arbeiten Sie bitte ab.

5. Unterlagenübergabe

Haben Sie alle Unterlagen, geben Sie mir ein Signal. Ich fange dann an, Ihrer Vorgang zu bearbeiten. Ich fange nicht früher an, weil ich relativ schnell an dem Punkt bin, wo ich nachfragen muss. Jede Nachfrage und jedes mal in einen Vorgang neu Hineindenken, führt dazu, dass ich Kosten erzeuge. Das hilft Ihnen nicht, macht aber das Projekt für Sie teuer. Folglich vermeiden wir das.

6. Entwicklung des Argumentationsstrangs

Ich entwickle den schlüssigen Argumentationsstrang für die Finanzierung. Dazu werde ich mindestens einen weiteren Online-Termin benötigen. Im Termin gehen wir das Szenario durch. Oft stellen wir dabei fest, dass wir weitere Unterlagen benötigen. Gerade in Schwierigen Fällen ist die Entwicklung des Argumentationsstrangs der aufwendigst Teil meiner Beratung.

7. Erstellung Finanzierungsunterlagen

Ich stelle die Finanzierungsunterlagen einschließlich Businessplan, Erfolgsrechnung, Liquiditätsrechnung, etc. fertig, prüfe die Bonität, die Tragfähigkeit und die Kapitaldienstfähigkeit und wir besprechen die Unterlagen in einem Online-Termin. In dem Termin besprechen wir das weitere Vorgehen.

8. Finanzierungsunterlagen an Bank

Wenn Sie auf eine Bank zugehen wollen, gehen Sie mit den Unterlagen auf die besprochene Bank zu. Wenn ich dies übernehmen soll, mache ich das.

9. Rückfragen durch die Bank

In der Regel gibt es Rückfragen durch die Bank, auch wenn die Banken die von meinem Team aufbereiteten Unterlagen oft sehr gut bewerten und loben.

10. Finanzierungsentscheidung

Dann gibt es eine Finanzierungsentscheidung, die in der Regel positiv ist. Ist die Entscheidung negativ, heißt das, dass wir mit den Erkenntnissen wieder zu Punkt 6 zurück springen, unser Konzept und die Unterlagen verbessern und nach einer neuen Lösung suchen.

Ihre Firma ist noch relativ jung

Jung ist eine Firma, die noch nicht wirklich Geschäftszahlen vorzuweisen hat. Gibt es noch keine belastbaren Zahlen (maximal die ersten zwei Jahre), wird in der Regel auf Basis eines Businessplans finanziert. Diesen müssen wir erstellen und können dann damit in die Finanzierung starten. Diese Gründungsfinanzierungen sind oft nur mit einem KFW-Kredit oder einem Förderkredit der Landesbanken möglich. Bei Förderkrediten zum Beispiel von der KFW sind einige Dinge zu beachten und die Unterlagen sind in der Regel etwas aufwendiger.

Neben dem Businessplan sind zahlreiche anderen Unterlagen notwendig. Dazu gehören zum Beispiel eine umfassende Auskunft über die Vermögensverhältnisse.

Für die Haftung spielt die Rechtsform meist keine große Rolle, da die Banken den Durchgriff auf das Privatvermögen in der Finanzierung zumindest teilweise durchsetzen. Für das Rating ist die Rechtsform jedoch oft sehr wichtig.

In jedem Fall müssen wir uns bei einer Gründungsfinanzierung auch Ihre Schufa ansehen. Ich berate Sie auch zu den Themen, was in der Richtung Schufa im Vorfeld unternommen werden muss.

Ihre Firma ist schon etwas älter

Nach ca. 2 Jahren haben Sie in der Regel einen testierten Jahresabschluss (JA) oder einen Steuerbescheid. Weiterhin sollte es dann eine aktuelle betriebswirtschaftliche Auswertung (BWA) geben.

Dabei ist es von Vorteil, wenn die Unterlagen von einem Steuerberater kommen. Ein Steuerberater haftet für seine Arbeit. Dem entsprechend sind diese Unterlagen für die Bank glaubwürdiger, als wenn diese Unterlagen aus dem Unternehmen selbst kommen.

Sehen die Finanzkennzahlen gut aus, kann mit der Bank einen Finanzierung gemacht werden. Ggf. müssen dann weitere Unterlagen erzeugt werden. Wer aber gut Geld verdient, tut sich mit der Finanzierung oft sehr leicht und braucht oft auch keinen Berater für die Finanzierung.

In der Krise ist die Finanzierung schwieriger. Oft muss dann ein Restrukturierungsprogramm, eine Neuausrichtung oder etwas Ähnliches transparent dargestellt werden. Die Darstellung ist in der Regel komplex und aufwendig. Alleine die Klärung der noch existierenden Möglichkeiten ist oft schon sehr schwierig und dementsprechend teuer.

Immer wieder werde ich auch auf die Creditreform angesprochen. Hier sind keine Daten in der Regel besser als schlechte Daten. Faktisch spielt die Creditreform aber kaum eine Rolle bei der Finanzierung von kleinen Einzelunternehmen. Das hat primär den Grund, dass die Kreditreform nur Informationen von Vertragspartnern, aus öffentlichen Quellen und aus der Selbstauskunft des Unternehmens beziehen kann.

Die Creditreform spielt aber eine Rolle, für UG und GmbH sowie wenn es negative Eintragungen gibt. Das kann ein Unternehmen aber relativ gut steuern, da die Kreditreform nur Informationen von Vertragspartnern, aus öffentlichen Quellen und aus der Selbstauskunft des Unternehmens beziehen kann.

Finanzierung von nachhaltigen Projekten (Green Deal / ESRS – European Sustainability Reporting Standards / ESG / EU-Taxonomie / Transition)

Nachhaltigkeit wird in der Öffentlichkeit ganz häufig aus der Perspektive von mehr Geld ausgeben diskutiert. In den Nachhaltigkeitskonzepten wird aber in der Regel zu Beginn die Impact- oder Wesentlichkeit-Analyse gemacht, das heißt, es wird geprüft: Wo kann der größte Einfluss für die Nachhaltigkeit erreicht werden. Das bedeutet in der Praxis aus kaufmännischer Sicht: Zuerst werden die Projekte gemacht, die die wirtschaftliche Basis des Unternehmens stärken. Das ist dann oft so etwas, wie die Installation einer 30kW-Solar-Anlage auf dem Firmendach oder das Trennen von Müll, damit die Entsorgungskosten reduziert werden.

Bei den Maßnahmen, die die wirtschaftliche Basis stärken, ergibt sich natürlich in der Regel auch eine gute Finanzierbarkeit. Hinzu kommt, dass bei Maßnahmen der Transition Finance (= Finanzierung des Greendeals der EU) oft besser Konditionen bestehen und die Finanzierungshürden bei den Banken und Förderinstitutionen kleiner sind. Weiterhin gibt es zahlreiche Förderprogramme zum Beispiel von der KFW, die die Finanzierung möglich machen oder verbilligen. Es ist also oft so, dass diese Maßnahmen sehr gut finanzierbar sind. Allerdings setzt die Finanzierung immer Kreditwürdigkeit voraus.

Bei kritische Bonität gibt es für nachhaltige Projekte teilweise Möglichkeiten der Gestaltung, so dass die Finanzierungen trotzdem möglich werden. Dies müssen wir uns aber ind er Konstellation Unternehmen, Bonität, Banken und Fördergeber, wie zum Beispiel der KFW detailliert ansehen.

Wir als Unternehmensberatung Peter Saubert haben bei der Finanzierung von nachhaltigen Projekten noch einen weiteren Vorteil in der Beratung: Aufgrund des direkten Zugriffs auf das Ingenieurbüro Peter Saubert mit dem Schwerpunkt Förderberatung können wir auch Projekte im Verbund aus Finanzierung und Subventionierung sowohl hinsichtlich der kaufmännischen als auch der ingenieurtechnischen Sicht betreuen. Damit können wir den kompletten Prozess der Identifikation von Massnahmen bis zur Finanzierung betreuen.

Für Franchisegeber

Kennen Sie das? Sie bereiten Ihren Franchisenehmern die Finanzierungsunterlagen für die Bank mit viel Aufwand vor und dann verselbstständigt sich die Finanzierung und lässt sich nicht mehr einfangen? Lassen Sie uns daran arbeiten, den Onboardingprozess für Ihre Franchisenehmer so aufzubereiten, dass es an der Finanzierung nicht scheitert. Lassen Sie uns den Prozess abkürzen und sichern Sie den Erfolg Ihrer Franchisenehmer bei der Finanzierung.

Finanzierung von Unternehmensnachfolge und Firmenübernahmen

Wenn sie eine Firmen-Nachfolge antreten möchten oder eine Firma übernehmen möchten, können wir sie gerne zur Finanzierung beraten. Bei der Übernahme von Firmen gibt es zahlreiche Haftungsrisiken und Steuerrisiken. Unsere Beratung kann also nur eine Ergänzung zu den Beratung von entsprechenden Fachanwälten oder Steuerberatern sein.

Die wesentlichen Faktoren für die Finanzierung von Firmenkäufen sind:

- Unternehmenswert: Zum Unternehmenswert gibt es unterschiedliche Ermittlungsverfahren. Wir müssen im Rahmen der Finanzierungsbemühungen immer die endgültig zu zahlenden Kaufpreise argumentieren. Einen ersten Anhaltswert für den Unternehmenswert gibt zum Beispiel der Unternehmenswertrechner der Bürgschaftsbanken, den sie hier finden: Unternehmenswertrechner der Bürgschaftsbanken

- Eignung der Käufer und Sinnhaftigkeit des Kaufs: Wenn wir jemanden finden wolle, der die Übernahme finanziert, müssen wir diese Gruppe von der Sinnhaftigkeit der Übernahme überzeugen und nachweisen, dass die Käufer tatsächlich für den Kauf geeignet sind.

- Bonität des Käufers: Für den Käufer müssen wir eine geeignete Bonität nachweisen. Firmenkäufe mit SCHUFA-Einträgen sind in der Regel nicht möglich.

- Eigenkapital des Käufers: Für den Kauf von Firmen werden von den Banken in der Regel ca. 35 % Eigenkapital in liquide Form gefordert. Gegebenenfalls können wir die Finanzierung mit stillen Beteiligung der MBG erreichen.

Finanzierung bei drohender Zahlungsunfähigkeit

Bitte beachten:

- Bei potentiellen Insolvenzfällen sollten Sie sich unbedingt durch einen Fachanwalt beraten lassen. Insolvenzen tragen das Risiko von zahlreichen Straftaten, auf die möglicherweise Haftstrafen drohen.

- Die steuerlichen Aspekte sollte unbedingt auch von Steuerberater ansehen und kritisch reflektieren.

- Wir sind in der Regel sehr, sehr gut ausgelastet. Kommen Sie bitte rechtzeitig zu uns, damit wir Ihre Beratung wirklich übernehmen können. Die meisten Beratungen scheitern an der Kurzfristigkeit.

Whitepaper zum Thema Finanzierung bei Zahlungsunfähigkeit

Whitepaper Abwendung der Zahlungsunfähigkeit für Unternehmen aus dem Transportgewerbe, Handwerk, Bau oder der Landwirtschaft

Häufige Fragen (FAQ)

Warum macht es Sinn, einen Berater für die Finanzierung zu beauftragen?

Es gibt sicher viele Fälle, da macht es keinen Sinn, einen Berater zu beauftragen. Das ist der Fall, wenn

- Sie haben eine wirklich gute Buchhaltung und gute Finanzzahlen.

- Sie haben ein internes Controlling, dass sehr gut aufbereitete Zahlen und Argumente liefert.

- Sie glauben selbst nicht an den Erfolg des Geschäftsmodells.

Sinn macht die Beauftragung einer Finanzierungsberatung, wenn

- Sie haben keine gute Buchhaltung. Das ist bei den meisten kleinen Unternehmen der Fall.

- Ihre Finanzzahlen sind schlecht. Das ist oft bei Unterfinanzierungen oder Krisen der Fall.

- Sie wissen nicht, wie Sie Ihr Geschäftsmodell einfach erklären sollen.

- Sie können Ihre Finanzzahlen nicht darstellen.

- Sie haben keine funktionierende Hausbankbeziehung.

- Sie gründen oder restrukturieren und müssen eine Businessplan-Finanzierung realisieren.

- Sie brauchen eine Fördermittelfinanzierung.

Welche Bank ist für meine Finanzierung die richtige Bank für meine Finanzierung?

Pauschale Aussagen sind schwierig. Damit eine Bank die richtige Bank für Ihre Finanzierung ist, muss die Bank das Geschäft machen wollen. Entgegen der landläufigen Meinung, wollen Banken nicht jedes Geschäft machen. (Das ist bei Ihnen und mir ja auch so.) Fragen Sie also Ihren Banker oder Ihre Bankerin direkt: Wollen Sie das Geschäft mit mir überhaupt machen? Ist die Antwort nein oder naja, ist es vermutlich die falsche Bank.

Ist die Antwort der Bank ja und Sie haben einen guten Draht zu jemanden bei der Bank, ist es in der Regel auch die richtige Bank. Guter Draht bedeutet dabei nicht, die Person ist Ihnen gegenüber freundlich. Guter Draht bedeutet, Sie kennen sich persönlich und stehen im Kontakt. Der persönliche Kontakt ist wichtig, damit Sie nicht in den Tiefen der Verwaltung und Reglementierungen der Bank verloren gehen.

Die meisten Menschen haben diesen Kontakt nicht. Deshalb gibt es aktuell folgende pauschale Regel

- Reine Privatkundenbanken, wie die Sparda Banken, kommen für Unternehmen und Selbstständige nicht infrage. Diese führen für Sie noch nicht einmal ein Konto.

- Ärzte, Apotheker, Gesundheitswesen: Die erste Adresse ist die apoBank (Deutsche Ärzte und Apotheker Bank). Daneben kommen Volksbanken und Privatbanken (zum Beispiel Commerzbank, Deutsche Bank) infrage.

- Bauträger: Erste Adresse sind Volksbanken oder Spezialbanken für die Bauwirtschaft. Wenn das nicht klappt, darf man auch eine Sparkasse versuchen.

- Rotlicht, Waffen, Drogen: In der Regel nur Volksbanken. Wenn das nicht klappt, darf man auch eine Sparkasse versuchen.

- Bei fast allen anderen Geschäftsmodellen empfiehlt sich die Commerzbank oder alternativ andere Privatbanken (zum Beispiel Commerzbank) sowie die Volksbanken.

Diese Rahmenbedingungen ändern sich je nach Geschäftsstrategie der Bank oder nach großen Stresstests immer mal wieder.

Welche Kredite gibt es als Förderkredite?

Eine Übersicht über fast alle Fördermöglichkeiten gibt es in der Förderdatenbank des Bundeswirtschaftministriums. Die KFW hat eine eigene Seite für Gründer (hier) und für bestehende Unternehmen (hier). Die Konditionen für KFW-Gründerkredite finden Sie in dieser PDF. Die Konditionen der KFW für bestehende Unternehmen finden Sie in dieser PDF.

Warum werden Kreditanfragen von Unternehmen und Selbstständigen bei Banken abgelehnt?

Dafür gibt es unterschiedliche Gründe und eine allgemeine Antwort ist nicht möglich. Die häufigsten Gründe sind:

- Die Finanzierungsunterlagen sind einfach schlecht. Das passiert Ihnen bei mir garantiert nicht.

- Die Bonität des Kreditnehmers oder der Schlüsselpersonen ist zu schlecht. Wir haben das in der Regel im Vorfeld schon geprüft. Dann funktioniert in der Regel nur noch eine Finanzierung mit KFW oder Landesbanken in Verbindung mit einer Bürgschaftsbank.

- Die Bank glaubt dem Businessplan nicht. Das passiert Ihnen bei mir nur in Ausnahmefällen. Öfter kommt das bei mir vor, wenn polarisierende Themen (zum Beispiel vegane Ernährung, Sharing-Konzepte, etc.) aufgenommen werden und die Hausbank der Unternehmerin oder des Unternehmers gewählt wurde. Wenn jemand den Glaubenssatz hat „Das ist Quatsch!“, dann ist der Businessplan auch egal.

- Die Bank traut der Unternehmerin oder dem Unternehmer das nicht zu. In der Regel zeigt sich das schon in der Zusammenarbeit und füht dazu, dass die Unternehmerin oder der Unternehmer ein intensives Coaching und eine intensive Vorbereitung benötigt.

- Die Bank macht das Geschäft grundsätzlich nicht oder das Branchen-Rating ist zu schlecht.

- Die Finanzierung ist zu klein und muss mit der KFW oder einer Landesbank durchgeführt werden. Bei zu kleinen Beträgen sind die Provisionen der Banken oft so niedrig, dass der Aufwand für die Bank zu einem Verlustgeschäft führt. Dann wird in der Regel relativ schnell abgelehnt.

Kann die Beratung gefördert werden?

In der Regel ja. Ein Förderprogramm ist zum Beispiel „Förderung von Unternehmensberatungen für KMU“.

Bitte beachten Sie, dass wir uns nicht für alle möglichen Förderprogramme registrieren oder akkreditieren lassen. Das oben genannte Programm funktioniert bei fast allen Unternehmen und in fast allen Fällen deckt die Höchstfördersumme den Aufwand.

Wieviel Eigenkapital benötige ich für eine Unternehmensfinanzierung?

Dafür gibt es keine allgemeine Antwort. Es gibt Finanzierungen, die sind ohne jedes Eigenkapital möglich. Das wäre ein Eigenkapital von 0%. Es gibt aber eben auch Geschäftsmodelle oder Umstände, die schließen eine Finanzierung aus. Das wären dann 100% Eigenkapital.

Warum ist Eigenkapital für eine Unternehmensfinanzierung wichtig?

Wird wirklich immer Eigenkapital für eine Unternehmensfinanzierung benötigt? Natürlich nicht. Es gibt Finanzierungen, dort ist eine Eigenkapitalquote von 0 % erforderlich. Das ist immer dann der Fall, wenn es sich um relativ konventionelle Geschäfte handelt oder wenn das Geschäft neu aufgebaut wird.

Für den Kauf von Unternehmen oder Unternehmensanteilen wird immer eine Eigenkapitalquote gefordert. Diese notwendige Eigenkapitalquote kann mit unterschiedlichen Förderinstrumenten reduziert werden. Es ist aber nicht möglich, wenn gar kein Kapital vorhanden ist.

Prinzipiell ist eine Finanzierung aber immer einfacher, wenn der Unternehmer beziehungsweise die Unternehmerin auch tatsächlich Eigenkapital mitbringt. Dies hat einen einfachen Grund: Wer Eigenkapital mitbringt, zeigt der Bank, dass er Kapital wirksam einsetzen kann. Die große Angst der Bank ist, dass das Geld verbrannt wird. Hat der Unternehmer aber eigenes Kapital gebildet, zeigt er damit, dass er sparsam ist. Das findet eine Bank immer gut. Deshalb ist eine Finanzierung mit Eigenkapital immer einfacher.

Ich habe einen schlechten Schufa-Score. Kann ich trotzdem finanzieren?

Selbstständige sowie Unternehmerinnen und Unternehmmer haben häufig einen viel schlechteren Schufa-Score als andere Menschen.

Wenn Sie in Privatinsolvenz sind, ist eine Finanzierung ausgeschlossen.

Wenn Sie einfach nur einmal Pech gehabt haben und es „komische Einträge“ in Ihrem Schufa-Verlauf gibt, muss das nichts heißen. Im Rahmen der Finanzierungsberatung schauen wir uns das an und ggf. korrigieren wir das, soweit es möglich ist. Es gibt aber auch noch andere Wege, die Bonität zu gestalten, so dass eine Unternehmensfinanzierung möglich wird.

Was bedeutet Bonität?

Bonität oder Rating bezeichnet die Kreditwürdigkeit einer Person oder eines Unternehmens. Sie drückt aus, wie hoch die Wahrscheinlichkeit ist, dass ein Kreditnehmer seinen Kredit zurückzahlt.

Die Bonität wird von verschiedenen Faktoren beeinflusst, darunter Einkommen, Gewinn, Vermögen, Beständigkeit, das Zahlungsverhalten in der Vergangenheit, die allgemeine wirtschaftliche Lage und die Auswirkung der wirtschaftlichen Lage auf Einkommen, Gewinn und Vermögen des Unternehmens bzw. der Person.

Die Bonität ist wichtig für die Vergabe von Krediten. Kredite werden nur an Personen und Unternehmen mit besser Bonität vergeben. Die Bonität geht auch direkt in den Zins ein.

Es gibt verschiedene Möglichkeiten, die Bonität zu verbessern. Dazu gehören zum Beispiel Pflege der Daten bei Schufa und Creditreform, Erhöhung der Einnahmen, Reduzierung der Schulden und Verbesserung des Zahlungsverhaltens. In meiner Finanzierungsberatung gehen wir direkt auf die Verbesserung Ihrer Bonität bzw. Ihres Ratings ein.

Was bedeutet Branchenbonität?

Die Bonität bzw. das Rating bezeichnet die Kreditwürdigkeit einer Person oder eines Unternehmens. Sie drückt aus, wie hoch die Wahrscheinlichkeit ist, dass ein Kreditnehmer seinen Kredit zurückzahlt. Brachenbonität bezeichnet die Kreditwürdigkeit einer Branche im Durchschnitt, das heißt, es gibt Kreditnehmer in einer Branche, die haben eine bessere Bonität und es gibt Kreditnehmer in einer Branche, die haben eine schlechtere Bonität.

Die Bonität eines Unternehmens wird von verschiedenen Faktoren beeinflusst, darunter die Branche, die Größe des Unternehmens, die finanzielle Situation des Unternehmens und die allgemeine Wirtschaftslage.

Allgemein betrachtet, haben Unternehmen aus dem verarbeitenden Gewerbe eine bessere Brachenbonität als Unternehmen aus dem Dienstleistungssektor oder dem Bausektor. Dies liegt daran, dass Unternehmen aus dem verarbeitenden Gewerbe typischerweise über stabilere Geschäftsmodelle und höhere Gewinnmargen verfügen. Damit ist es bei einer guten Branchenbonität einfach, Finanzierungen umzusetzen. Ist die Branchenbonität schlecht, muss die Unternehmensbonität gut sein, um eine Finanzierung umzusetzen.

Die folgenden Branchen haben tendenziell sehr gute Branchenbonitäten:

- Pharmazie

- Medizintechnik

- Chemie

- Elektrotechnik

Die folgenden Branchen haben tendenziell schlechte Branchenbonität:

- Tourismus

- Event

- Gastronomie

- Medien

- Handel

- Bau

Die Brachenbonitäten verändern sich im Laufe der Zeit. So gibt es zum Beispiel Entwicklungen, die sich auf bestimmte Branchen stärker auswirken und auf andere weniger stark. Dies führt zum Beispiel zur Verbesserung des Branchenratings. Aktuell trifft das zum Beispiel

- erneuerbare Energien

- Gesundheitswesen

- Informationstechnologie

Die Veränderung führt aber auch zu Verschlechterungen des Branchenratings. Aktuell trifft das zum Beispiel

- Automobilindustrie

- Schifffahrt

- Landwirtschaft

Was sind die Pro und Contra für Finanzierungen mit der KFW und den Landesbanken?

Die KFW und den Landesbanken sind staatliche Institutionen. Banken sind schon sehr stark reglementiert. Reglementiert heißt, die Banken verhalten sich teilweise wie Behörden. Das liegt nicht unbedingt an den Banken sondern an den Vorschriften.

Wenn privatwirtschaftlich arbeitende Institutionen sich wie Behörden verhalten, wie werden sich dann Beamtenorganisationen in der Branche verhalten. Richtig! Die brauchen noch länger und sind noch mehr reglementiert. Sind KFW, Landesbanken und Bürgschaftbanken dabei, dauert die Bearbeitung noch einmal 6 Wochen länger. Dafür werden dann auch mehr Unterlagen benötigt und es wird mehr hinterfragt. Die meisten kleinen Selbstständigen sowie Unternehmerinnen und Unternehmer bekommen alleine keine brauchbaren Finanzierung mit KFW und den Landesbanken hin. Das bedeutet, es wird ein Berater benötigt, der Geld kostet. Für Finanzierungen bei KFW, Landesbanken und Bürgschaftsbanken können Sie ein zusätzliches Budget für Berater von 2.000€ bis 4.000€ planen. Die Zinsvorteile sind damit meist das zusätzliche Beraterhonorar.

Auf der anderen Seite gibt es aber viele Finanzierungen, die sind nur mit KFW und den Landesbanken oder durch die Einbindung einer Bürgschaftsbank möglich. Damit stellt sich dann die Frage „ob oder ob nicht“ nicht mehr.

Warum seriöse Investoren oft keine vollständige Finanzierung übernehmen? Warum ist die SCHUFA auch bei einer Finanzierung mit Investoren wichtig?

Relativ häufig werden wir angefragt, ob man nicht eine Finanzierung mit einem Investor machen kann, weil der Unternehmer beziehungsweise die Unternehmerin zahlreiche negative SCHUFA-Einträge hat. Leider ist es so, dass bei vielen Finanzierung mit Investor, der Investor auf eine Co-Finanzierung mit einer Bank besteht. Damit ist die SCHUFA natürlich weiter relevant.

Warum bestehen die Investoren auf eine Co-Finanzierung mit einer Bank? Dafür gibt es unterschiedliche Gründe. Der erste Punkt ist: Die Bank prüft ebenfalls und findet dabei schwarze Schafe. Der Investor bekommt also damit gratis eine zusätzliche Prüfinstanz, die ihn davor schützt betrogen zu werden. Es ist relativ nahe liegend, zu versuchen, Investoren, um ihr Geld zu erleichtern.

Ein weiterer Punkt ist, dass durch die Bank Finanzierung das Risiko des Investors reduziert wird. Der mögliche Verlust der Investition wird nicht nur durch den Investor getragen. Es ist mehr als nahe liegend, auf diese Art und Weise das eigene Risiko zu minimieren.

Ganz nebenbei gibt es aber auch noch einen ganz trivialen finanzmathematischen Grund: Durch eine Fremdfinanzierung wird der Gewinn gehebelt. Das Unternehmen erwirtschaftet damit also mehr Gewinn und ist damit für den Investor profitabler und ein Unternehmen das profitabler ist, ist wirtschaftlich stabiler. Damit reduzierte Investoren also sein Risiko.

Welche Risiken stehen hinter einer Unternehmensfinanzierung mit Schwarzgeld?

Gründerinnen und Gründer sowie Unternehmerinnen und Unternehmer, die unter finanziellen Druck kommen, neigen dazu, „Abstriche im Bereich Ethik der Geld-Herkunft“ zu machen. Das ist keine gute Idee. Ein Investor aus dem kriminellen Milieu wird wahrscheinlich wenig Hemmungen haben, Forderungen gegenüber dem Unternehmen oder den mit dem Unternehmen verbundenen Personen auch gewaltsam durchzusetzen. Eine Bank schreibt, wenn sie nicht zufrieden ist, einen Brief. Das tut deutlich weniger weh.

Wer Schwarzgeld wäscht, wird damit zum Kreislauf des Schwarzgeldes und rückt damit automatisch in den Fokus der Ermittlungsbehörden. Es ist absehbar, dass irgendwann erkannt wird, dass es sich um Schwarzgeld handelt. Dabei spielt der Zufall immer in die Hände der Ermittler. Die Ermittler müssen gar nicht gut oder ehrgeizig ermitteln. Das System funktioniert so. Irgendwann wird im Zusammenhang mit irgendeiner Aufklärung oder weil irgendjemand irgendjemand anders denunziert hat, klar werden, dass es sich um Schwarzgeld gehandelt hat. Spätestens dann ist ein mit Schwarzgeld finanziert das Unternehmen am Ende. Es macht also keinen Sinn, mit Schwarzgeld ein Unternehmen zu finanzieren. Dazu brauch man keine ethischen Überlegungen. Das ergibt sich einfach aus der Logik der Risiko-Reduzierung auf Basis betriebswirtschaftlicher Überlegungen.

Festpreis, Provision oder Abrechnung nach Aufwand - Was ist bei der Finanzierung für Unternehmen das Richtige?

Festpreis, Provision oder Abrechnung nach Aufwand? Grundsätzlich sind alle diese Formen der Abrechnung möglich. Der Vermittlungsvertrag mit Provision oder Festpreis ist faktisch ein Werkvertrag. Die Vorteile sind klare Kalkulierbarkeit und bei der Vereinbarung einer Provision die Begrenzung der Zahlung auf den Erfolgsfall.

Die Nachteile sind: Kritische Finanzierungen werden gar nicht von Beratern bearbeitet. Bevorzugt werden die „Low-hanging-fruits“ durch die Berater geerntet, also die Aufträge bearbeitet, die schnell zu viel Provision führen. Bei der Festpreisregelung ist ein wichtiger Nachteil, dass die Mandanten in der Regel die notwendigen Arbeiten nicht abschätzen können und die Berater die Umfänge in Ihrem Interesse interpretieren können. Es gibt aber Finanzierungsformen, da ist die Provision üblich und die Berater haben dazu auch keine Alternative. Das ist zum Beispiel bei Mezzaninen-Kapital oft der Fall.

Was bei der Fokussierung auf die Formen des Werkvertrags oft vergessen wird: Der Werkvertrag schuldet nur ein vereinbartes Ergebnis. Der Dienstvertrag hingegen schuldet Loyalität. Loyalität des Beraters ist gerade in der Orientierungsphase für die Unternehmerin oder den Unternehmer wichtig. Aus diesem Grunde beginne ich alle Beratungen grundsätzlich als Dienstvertrag. Der Dienstvertrag rechnet nach Aufwand ab und ermöglicht so den Fokus auf die tatsächlichen Interessen des Unternehmens.

Wie wird um die Zinsen verhandelt?

In der Regel wird es von den Banken immer nur ein Angebot und dieses als das letzte Angebot geben. Weniger kann die Bank nicht. Eine Verhandlung findet also mit Banken faktisch nie statt. Anders ist es bei einer Finanzierung mit einem Privatinvestor. Dort ist der Zins höher und die dort lohnt sich eine Verhandlung oft.

Vielen Unternehmerinnen und Unternehmer sind überrascht, wenn ich sage: „Über die Zinsen werden Sie nicht verhandeln.“ Dazu sollten Sie sich bewusst machen: Zinsen sind nur eine Kostenposition. Wenn ich für Sie mit 5 Banken spreche, dann kostet Sie das Geld. Wenn Sie es selbst machen, wollen die Banken oft gar nicht mit Ihnen sprechen.

Ich sage immer: Wenn 2-3% mehr Zinsen dazu führen, dass Sie diese Investition nicht machen, sollten Sie die Investition nicht machen. (Das kommt faktisch im Wettbewerb unter Banken nicht vor.) Von dieser Regel gibt es nur ganz wenige Ausnahmen. In der Regel sind das alles Fälle, wo es nur darum geht, eine Kapitalanlage von Anfang an Cash-positiv zu halten, zu Beispiel bei der Investition in eine Wohn-Immobilie.

Allerdings gibt es Fälle, dass die Zinsen bei einer Bank deutlich höher sind als bei einer anderen. Wenn bei der ersten Anfrage gleich die passende Bank gewählt wird, passiert das nict.

Was sollte ich der Bank nicht sagen?

Prinzipiell sind Sie verpflichtet Fragen wahrheitsgemäß zu beantworten. Sie wären auch nicht die ersten, die im Rahmen eines Finanzierungsgesprächs einräumen müssen, dass es hier und da noch einen nicht angegebenen Kredit oder eine Bürgschaft gibt. Wird so etwas im Rahmen der Finanzierungsgespräche bekannt, ist die Finanzierung in der Regel nicht mehr möglich.

Wie hoch wird die Finanzierungssumme gewählt?

Das hängt von unterschiedlichen Faktoren ab. Es gibt Kreditprogramme, die finanzieren nur Investitionen. Andere wieder finanzieren Betriebskosten, Energiemaßnahmen, Marketing, Fahrzeuge, … Jetzt kommt es bei der Finanzierung darauf an, genau das Programm zu wählen, dass zu Ihnen passt. Das macht in der Regel der Banker oder die Bankerin am besten. Wenn die Bank die KFW nicht will, werden Sie von der Bank auch keinen KFW-Kredit bekommen.

Manchmal benötigen Sie aber auch mein Netzwerk, um zum Beispiel geeignete Bürgschaften einzudecken.

Im Idealfall ermittle ich die Finanzierungssumme aus der Liquiditätsplanung.

Wann ist ein Darlehen besser und wann eine Kontokorrentlinie?

Ein Darlehen wird von Ihnen über einen vorbestimmten Zeitraum zurück geführt. Sie zahlen über den Zeitraum die Zinsen für das bereitgestellte Kapital. Der Kapitaldienst ist fixiert. Damit ist ein Darlehen für die Bank besser kalkulierbar und folglich sind die Zinsen entsprechend Ihrer Bonität günstig.

Kontokorrent ist für ein Unternehmen das, was ein Dispokredit für eine Privatperson ist. Das die Zinsen hier höher sind, ist bekannt. Ist ein Kontokorrent deshalb schlecht? Eine Kontokorrentlinie muss nicht zurück geführt werden. Damit ist der Kapitaldienst flexibel. Bei wenig kalkulierbaren Zahlungseingängen ist das von Vorteil. Darüber hinaus zahlen Sie immer nur Zinsen für die in Anspruch genommenen Beträge und Sie zahlen die Zinsen taggenau. Für die Bank ist ein Kontokorrent also schwer zu kalkulieren. Trotzdem gibt es viele Fälle, in denen für die Kontokorrentlinie insgesamt weniger Zinsen gezahlt werden. Das ist immer der Fall, wenn große Schwankungen auf dem Konto stattfinden und wenn der Kreditrahmen nur sehr beschränkte Zeit in Anspruch genommen werden soll. Das ist zum Beispiel bei Gründungen ohne großen Kapitalbedarf oder bei hohem Warenumschlag der Fall.

Zusammenfassung: Eine Darlehen-Finanzierung ist besser, wenn Sie längerfristig finanzieren und Stabilität in der Finanzierung benötigen. Ein Kontokorrent-Finanzierung ist günstiger, wenn Sie nur temporär finanzieren und große Schwankungen auf dem Konto haben.

Soll ich unterschiedliche Vergleichsangebote einholen?

In der Regel empfehle ich Ihnen eine Bank, bei der eine Finanzierung realistisch ist. Ein Vergleich führt zu zusätzlichen Schufa-Abfragen. Sie wären nicht der oder die Erste, dem durch die Schufa-Abfrage das Rating so verschlechtert wurde, dass die Finanzierung nicht mehr möglich war. Bitte lassen Sie das, wenn Sie erfolgreich sein wollen.

Wie hoch ist die jährliche Tilgung?

Die Tilgung ist mindestens so kalkuliert, dass im Rahmen der Nutzungsdauer (in der Regel AFA des Bundesministeriumms für Finanzen – Abschreibung für Abnutzung) ausreicht, den Kredit zurück zu bezahlen. Im Bank-Slang heißt das, den Kredit zurück zu führen.

Auf der anderen Seite darf die Tilgung nicht so hoch sein, dass der Kapitaldienst nicht zuverlässig geleistet werden kann. Das prüfe ich im Rahmen der Beratung sehr genau, weil die Banken sonst häufig die Kreditsumme reduzieren.

Wie hoch sind die aktuellen KFW-Zinsen?

Die KFW hat unterschiedliche Programme für die Finanzierung von Unternehmen. Diese unterschiedlichen Programme haben unterschiedliche Zinssätze. Diese werden in dieser hier regelmäßig veröffentlicht.

Das sagen Mandanten über mich

Peter Saubert

- erfahrener Unternehmer

- erfahrener Berater

- Berater und Coach für zahlreiche erfolgreiche Finanzierungen